过去很长一段时间,化纤产业链中最“任性”的一个产品应该是PX了,下游涤丝许多次涨价,背后都有它的影子。

最有代表性的是2018年的夏天,纺织企业都在吐槽涨上天的涤丝,涨上天的PTA,然而在它们上游的PX才是“罪魁祸首”。

而PX能如此“任性”的主要原因不是别的,就是国产化率太低。

23年新增产能590万吨

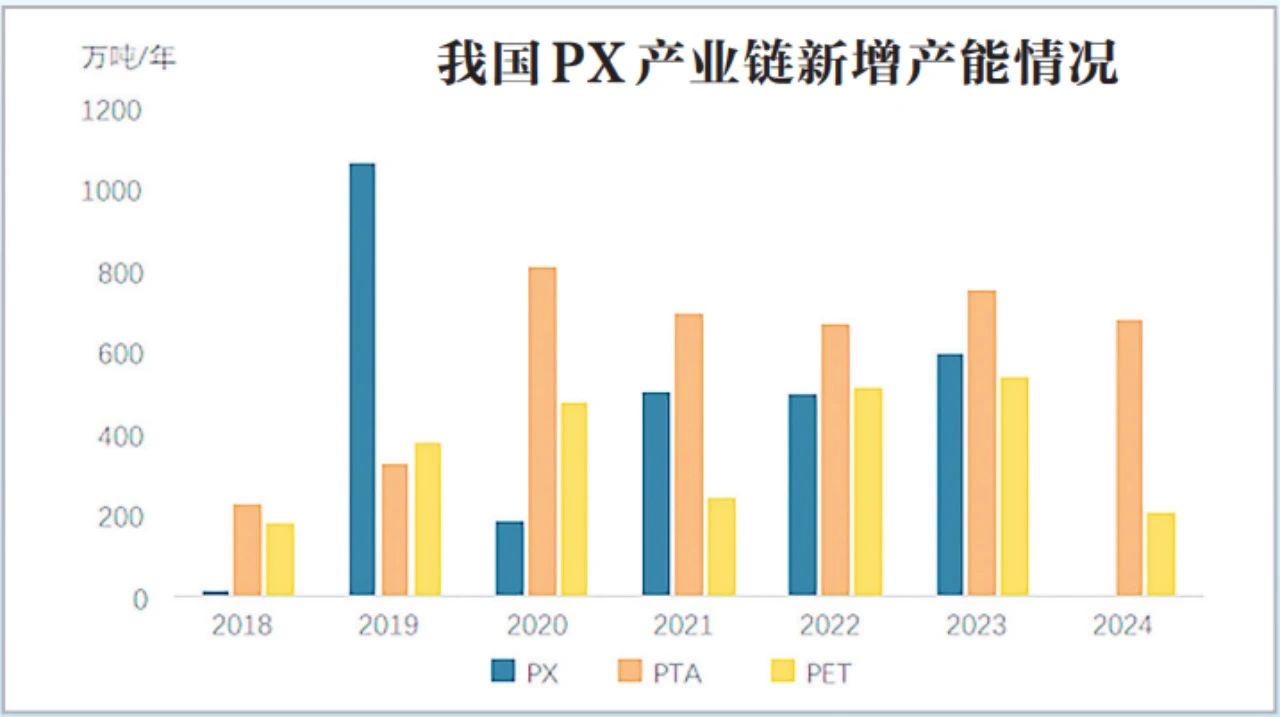

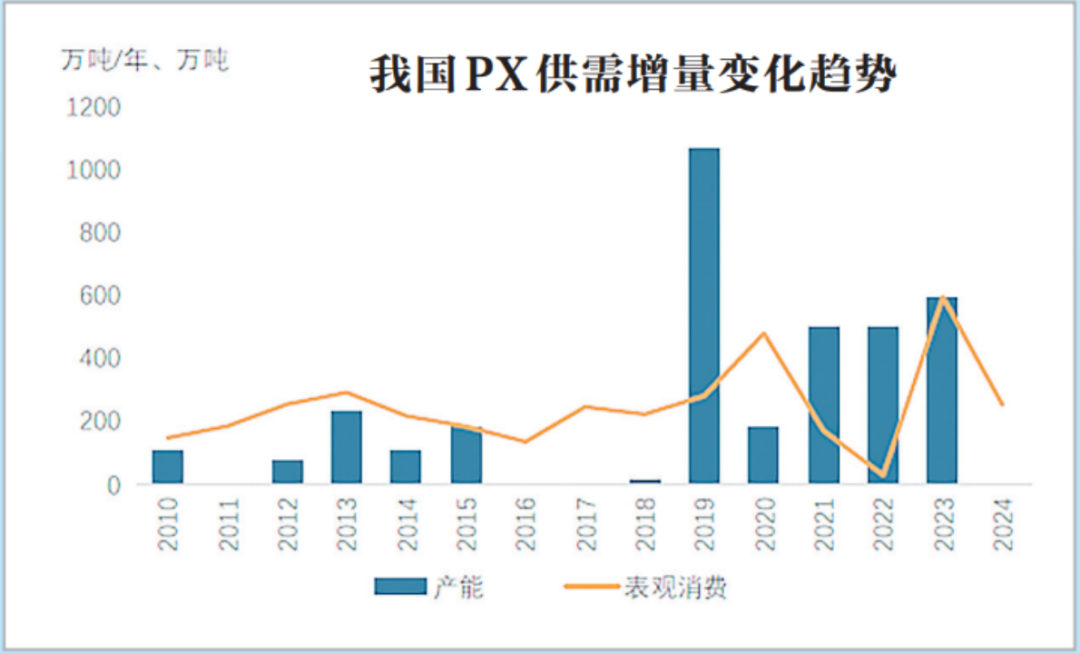

2023年,我国PX产能增加590万吨/年至4206万吨/年,比上年增长16.3%,自2019年新一轮扩能高峰以来,年均产能增速达24.8%。如此超高速增长下,2023年产能已增至2018年的3倍,多年来国内PX大量缺口现象已面临转变,国内自给率快速提升,已由2018年的40.2%提升至78%。2023年新增产能全部来自三大集团,其中中国石油广东石化大炼化项目新建260万吨/年,中国海油惠州和宁波大榭分别新建150万吨/年和160万吨/年,中国石化镇海炼化扩能20万吨/年。

与此同时,下游PTA也处于扩能高峰期,2023年有1000万吨/年的新增产能释放,产量增长17.7%,拉动PX需求增长18.3%。

虽然2023年PX仍处于扩能高峰期,但由于国际油价高位运行及意外检修等导致日韩装置负荷偏低,而下游PTA需求增长加快。同时,美国汽油紧缺导致芳烃调油需求异常强劲,美国从韩国等亚洲国家进口了大量的MX(混二甲苯)和PX产品用作调油和下游PTA产品的合约供应,这使亚洲PX资源趋紧,从而导致PX价格大幅上涨。

韩国PX出口缩减34%

中国进口PX最大的来源国是韩国,同时PX也是韩国石化行业非常重要的产品之一,约占石化产品出口总额的13%。在中国PX国产化率不断提升的同时,韩国PX出口受到了极大的影响。

金联创统计数据显示,目前全球PX产能8882万吨,中国则是全球最大的PX生产国和消费国,涉及产能4593万吨;而亚洲产能集中在东北亚,全球PX前五大产能位于中国、韩国、印度、日本和美国。从亚洲地区看,中国是最大的净进口地区,其次是中国台湾、印尼,PX出口则主要集中在韩国、日本、印度等地,而这些地区出口主要流向中国。

值得一提的是,自2019年国内PX进入新的一轮投产周期后,PX的进口量呈现逐年下滑态势。2022年PX进口依存度下滑至30%,2023年PX进口依存度下滑至22%。当前国内PX仍然存在的需求缺口,需要进口货源来补充。从2022年PX进口来源国来看,前三大进口来源国分别是韩国、日本和文莱,2023年前三大进口来源国则是韩国、日本和台湾。

2023中国PX进口量在906.5万吨,为连续第五年下降。结合历年进口来源国去看,韩国稳居第一,是中国最大的进口来源国,由于前期韩国PX产业发展较早且产能增速较快,而下游PTA产业停滞不前,这就造成本国PX供应严重过剩,约70%%的PX依赖出口,而中国长期存在供应缺口,因此韩国PX主要出口到中国,2019年从韩国进口PX高达604万吨,占总进口量的40.5%,随后几年从韩国进口PX陆续减少,2023年从韩国进口PX降至390万吨,不过进口占比依然较大,占总进口量的43%。韩国PX出口到中国的量逐年减少,而韩国出口至东南亚以及美国的量略有增加。由于韩国PX存在供应压力,2019年至今韩国PX产能变化不大,截止2023年韩国PX产能在1030万吨,较2019年仅增加40万吨。

2018年以来韩国PX出口缩减了34%,到2023年降至480万吨。

PX定价方式将有所改变

2023年9月15日,PX的期货及期权上市交易,与现有的PTA、短纤等期货品种形成有效联动,进一步丰富产业链相关板块衍生品类型,为企业提供更加多元化的风险管理工具,助力把我国化工产品的规模优势转化为定价优势,进一步提升PX产业链的定价影响力。

目前,国内PX销售分为单笔随行就市定价的现货模式,以及签订年度合同按公式定价的长约模式。PX行业的定价主要为长约定价,即PX工厂直接与下游用户签订长期合同,以确保长期稳定的产品销售。长约定价的购销量约占PX内贸市场总成交量的90%,长期合同基本能够满足PTA工厂的原料需求。PX主流定价主要有三个参考价格,分别是亚洲合约价、中国石化合约价、第三方机构价。其中,PX供应商与用户签订的年度长约(一年或两年签一次)普遍将第三方评估价格赋予一定权重纳入长约计价公式。以人民币计价的PX,有助于提升我国企业在国际贸易中的议价地位,还有助于产业链上下游企业规避汇率风险。

苏州绸都网络科技股份有限公司 版权所有@2004-2026 增值电信业务经营许可证:苏B2-20100323 网站备案号:苏B2-20090135

苏公网安备:32050902100442号|

苏公网安备:32050902100442号|

国家电子商务试点企业

国家电子商务试点企业 国家财政部重点扶持项目

国家财政部重点扶持项目 国家中小企业公共服务示范平台

国家中小企业公共服务示范平台 江苏省软件企业

江苏省软件企业