色纺纱领域全球龙头——百隆东方股份有限公司(以下简称“百隆东方”)1月29日晚间披露2023年业绩预告,公司预计报告期内实现归属于上市公司股东的净利润4.20亿元至5.00亿元,与上年同期的15.62亿元相比,预计减少10.62亿元到11.42亿元,同比下降67.99%到73.11%;预计实现归属于上市公司股东的扣除非经常性损益的净利润-0.20亿元至-0.10亿元,与上年同期的7.93亿元相比,预计减少8.03亿元到8.13亿元,同比下降101.26%到102.52%。

对于业绩变动的主要原因,百隆东方解释称,一是公司本次业绩预减主要是由于报告期内受全球经济下行压力增大,下游消费需求持续低迷,加之海外服装品牌去库存影响,公司整体订单不足,产能利用率下降,产品售价同比下降,导致公司主营业务利润下滑;二是上年度公司由投资棉花期货业务产生较大投资收益,而本年度该部分业务产生的投资收益较小。

公开资料显示,百隆东方是国内领先的色纺纱生产企业之一,深耕色纺纱行业30余年,已形成特有的“小批量、多品种、快速反应”经营模式,向客户提供全系列、多品种、质量可靠的以纯棉品种为主的色纺纱线。自2013年起布局越南产能并持续扩产,至2023年三季度末,公司各类色纺纱产品总产能约168万锭,其中越南产能126万锭。

多年来,百隆东方重视客户服务,交期快,与客户共同进行新品研发试验,积累了众多优质客户资源。按照最终品牌客户统计,总数超千家,涵盖全球奢侈品牌、休闲快时尚及运动服饰知名品牌。合作方式为公司对接大品牌商后,品牌商指定织布厂与公司合作,颜色等都由品牌指定。公司终端客户包括李宁、安踏、特步、361度等国内品牌,以及耐克、PUMA、阿迪达斯、H&M等国际品牌。

产品方面,百隆东方专注于经营各类色纺纱线,重视品牌的深度开发和产品创新,注重绿色环保产品的研发与推广。产品包括经典花纱、创新系列、流行颜色和EcoFRESH系列等,纱线畅销欧美、亚洲、非洲等地区,客户覆盖全球众多知名服饰品牌。经过多年积累,公司已推出5500余种色纺纱色号,累计发布流行色卡集73套,紧贴市场需求,基本覆盖全部流行色系列,可满足各类布料生产的需要。

截至目前,百隆东方约75%产能位于越南,2013年,公司正式出海投资建设越南子公司,并开始一期及二期项目建设。随着多年来越南产能不断扩建,截至2023三季度末,百隆东方总产能约168万锭,其中越南百隆产能已达126万锭,占公司总产能约75%,剩余50万锭位于国内,分布于浙江、江苏、山东等地。对比同行,2022年华孚时尚总产能206万锭,其中越南29万锭,占比14%。

财报显示,2008-2022年度,百隆东方的营业收入从35.03亿元增加至69.89亿元,归属于上市公司股东的净利润从4.81亿元增加至15.63亿元,2023年前三季度,公司实现营业收入50.92亿元,同比下降11.1%,归属于母公司的净利润5.53亿元,同比下降46.7%,其中,三季度实现营业收入18.72亿元(同比+6.2%),归母净利润2.80亿元(同比+7.0%),扣非后归母净利润-9421万元(去年同期为2.31亿元),单季度收入同比增速自2022年四季度以来首次转正,单季度收入环比2023年二季度亦有正增长,但主业净利润仍然承压,非经常性损益主要为投资收益3.98亿元。

浙商证券研究员马莉认为,随着海外服装品牌去库存逐渐接近尾声,海外补库需求进一步回升,百隆东方的订单及平均售价存在上行动力。根据对百隆东方历史存货的测算,公司的棉花库存周期一般在6-8个月,预计2023年之前采购的相对高价的棉花库存基本已在2023年三季度消耗完毕,预计四季度起库存成本及产能利用率回升后的生产成本有望逐步恢复至合理健康水平,且存货跌价准备计提金额预计减少。

截至2022年末,百隆东方的越南产能占比约70%,且仍有31万锭规划产能预计根据订单需求逐步建设投产,能够有效承接欧美产能缺口,提升在全球市场的份额。并且越南成本优势突出,利润率显著高于国内,占比提升后将拉动整体利润率提升。

而受益于越南国内经济较快发展及出口增长,2022年上半年越南百隆保持较快增长,当年度下半年,受海外市场需求萎缩及品牌去库存等因素影响,导致成本高企,越南百隆2022年营业收入达47.41亿元,净利润达6.87亿元。

招商证券分析师刘丽表示,近年来,百隆东方的主营收入增长主要由产能扩张推动,受单价变动影响。2013年以来,随着国内外产能扩张尤其是越南扩产加速,公司纱线销量保持正增长,带动纱线收入稳定增长(2022年受海外品牌去库存影响除外)。销售单价受原材料棉花价格及产品结构影响,呈现一定周期性。

分产品看,坯纱增速快于色纺纱,占比提升。2018-2022年度,百隆东方的色纺纱、坯纱营收CAGR分别为-6.51%、29.83%。其中色纺纱营收占比从79%降至52%,坯纱营收占比从16%增至40%。2022年度,色纺纱、坯纱产品的营业收入分别为36.31亿元、27.76亿元。

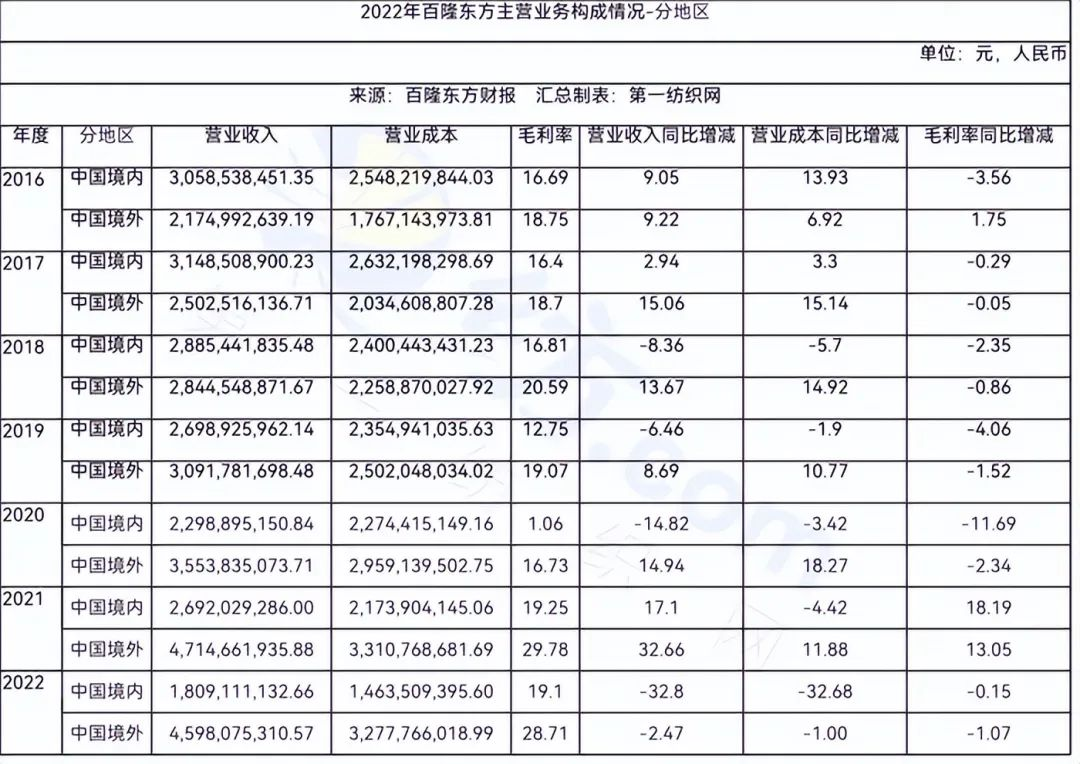

分地区看,外销持续增长,占比提升。2017-2022年度,百隆东方的内、外销营收CAGR分别为-10.49%、12.94%。内销占比从53%降至26%,外销占比从42%增至66%。2022年度,内、外销的营业收入分别为18.09亿元、45.98亿元,分别同比下降32.8%和下降2.5%。

刘丽谈到,棉价波动主要受供需关系驱动,资本及政策推波助澜。从近年来看,2020年4月-2022年5月,国内需求回暖,海外产能向中国转移,棉价上行;2022年6月后,上下游企业订单下滑,棉价大跌;2023年4月后,国内新疆棉花补贴政策落地,棉价回升;2023年11月后,国内需求不足,成品库存增加,棉价短期下行。

棉价变动将传导至纱价,棉花与纱线价格变化趋势、幅度基本一致。从趋势来看,当棉价上升时,对百隆纱线销售单价也产生正向影响,同时高产品售价与低价原料库存共同驱动公司毛利率提升。从变动幅度来看,公司销售单价与毛利率的波动较棉价波动更为温和。

观察来看,在时间节奏上,当棉花涨价时,百隆东方的盈利能力将迅速显著增长,后逐月恢复至正常水平。对于棉纺织制造企业而言,成本加成法定价保证了公司较强的成本转嫁能力。但由于行业常规3-6个月的棉花原材料储备期,原材料成本反映略有滞后。公司在棉价刚上涨时可及时调整产品销售价格,而使用的原材料是此前库存的低价棉花,从而盈利能力迅速增长,后逐月恢复至正常水平。

刘丽认为,随着产业链各环节库存持续去化,预计2024年将进入补库周期,需求好转,棉价将稳中有升,百隆东方将受益于终端产品价格回升与低价原料库存共同作用,释放业绩弹性。

苏州绸都网络科技股份有限公司 版权所有@2004-2026 增值电信业务经营许可证:苏B2-20100323 网站备案号:苏B2-20090135

苏公网安备:32050902100442号|

苏公网安备:32050902100442号|

国家电子商务试点企业

国家电子商务试点企业 国家财政部重点扶持项目

国家财政部重点扶持项目 国家中小企业公共服务示范平台

国家中小企业公共服务示范平台 江苏省软件企业

江苏省软件企业