2023年PTA积累库存,主因是2023年是PTA扩能的巅峰之年,虽然下游聚酯也有千万吨扩能,但难以消化PTA供应增量。其中2023年下半年PTA社会库存增速加快,主因是5-7月投产了500万吨PTA新产能,下半年PTA社会库存整体处于3年内同期高位。

扩能巅峰之年 产量创新高

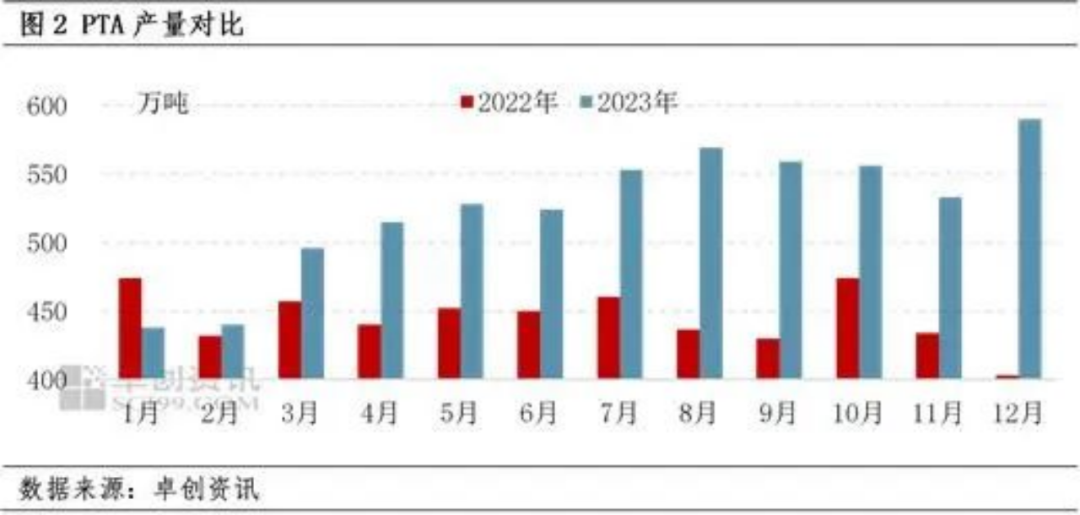

2023年新增PTA产能1250万吨,叠加2022年12月下旬投产的250万吨PTA新产能,产能明显增长,带动了PTA产量创历史新高。2023年PTA年度产量6305.7万吨,同比上升18%,产量增速也创近年内的新高。

按月度产量来看,2023年PTA月产量呈现震荡上升趋势。其中年内低点在1月,1月由于生产亏损幅度加大且处于传统需求淡季,PTA装置减产、检修增多,导致PTA产量偏低。年内月产量高点在12月,一方面是由于11月PTA装置减产较多推动PTA加工费反弹,一方面是11-12月份有250万吨PTA新产能投产,且此前投产的新产能在12月份也运行平稳,预估PTA月产量创历史新高。

下游聚酯扩能创记录 需求同比增速14%

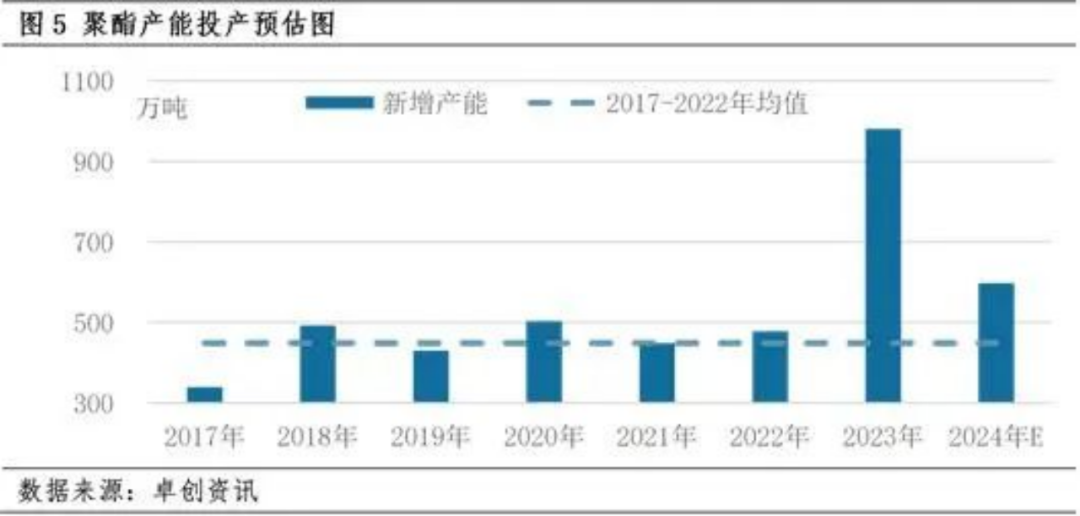

2023年也是下游聚酯扩能的巅峰之年,全年聚酯新产能超过1000万吨,年内聚酯月产量5次刷新历史新高,对PTA消费增量明显。预估2023年聚酯及非聚酯领域的PTA消费量共计5797万吨,同比上升14%,较大程度的抵消了PTA供应增量的压力。

分月来看,月度聚酯产量低点在2月份、高点在12月份,这与PTA月产量的高低点时间接近。2月聚酯产量处于低点,主因是春节假期冲淡市场行情,终端织机开机率降至年内冰点,需求自下而上负反馈,聚酯工厂减产为主,另外2月自然日仅28天,所以2月聚酯产量较低,甚至低于2022年同期。12月聚酯月产量处于高点,主因是聚酯新产能持续投产,且终端织机开机率高于往年同期,聚酯库存整体不高,聚酯工厂维持偏高开工负荷。

预估2023年PTA出口量再创历史新高,1-11月PTA出口量329.1万吨,同比增加2.7%。1-11月月均出口PTA29.9万吨,12月出口量可能略低于1-11月的均值,预估2023年全年PTA出口量357万吨左右,同比上升3.5%。PTA出口量创新高的主因是国外老旧PTA装置偏多,部分老旧装置运行不稳定,而国内大型PTA装置持续投产,一体化产能配套增强了PTA企业的综合竞争力。2023年PTA出口增速放缓的主因是印度BIS问题,上半年印度一度是我国最大的PTA出口贸易伙伴,但下半年我国出口印度的PTA数量断崖式下跌。

预估聚酯扩能速度下降 PTA积累库存

预估2024年需求增速下降:2023年聚酯扩能创记录,带来的直接影响是聚酯产品生产利润下降或生产亏损幅度扩大。伴随着产能基数扩大,2024年聚酯企业新产能投产可能要侧重考虑聚酯理论盈亏预期。2023年实际投产聚酯产能较多,其中部分为2022年延期的项目。2017-2022年数据显示,聚酯实际投产产能占计划投产产能的50%-60%。2024年计划投产聚酯产能937万吨左右,由于部分聚酯产品利润堪忧,预估2024年投产聚酯产能467-562万吨之间,较2023年明显下降,对PTA消费量增速也将明显回落。另外非聚酯领域的来看,2024年没有太多的扩能计划,无法给与PTA较大的消费量增量。

预估2024年PTA出口量增速有限,虽然近年全球PTA扩能集中在中国,产业链一体化优势强化了PTA出口的竞争力,但由于国外的外部阻力仍在,国外买家议价能力提升,且目前来看国内龙头PTA企业都在积极拓展PTA海外市场,近年出口PTA美金价格中的“α”值不断下降,或抑制2024年中国PTA出口增速。

预估2024年PTA供应过剩:虽然2024年计划投产的PTA新产能大概率只有宁波台化150万吨、仪征化纤300万吨,但由于2023-2024年共计新增PTA产能1700万吨,2023年投产的1250万吨PTA新产能带来的实际供应增量将在2024年彻底释放,所以2024年PTA实际供应压力较大。由于2024年PTA企业官宣的检修计划有限,预估2024年计划外的PTA装置检修、减产将增多。

2024年开新停旧或一定程度上缓解PTA供应压力。虽然2023年PTA年均加工费337元/吨导致PTA企业生产亏损为主,但为维护市场份额,PTA企业多尽量维持正常生产。2024年PTA低加工费难以修复,成本压力偏大的部分PTA装置可能长期停车或间歇性开车。PTA行业产能趋势向技术密集型、产业升级型的方向发展,大型PTA新装置集中投产,拉低了中国PTA行业的加工费均值,加速了落后产能淘汰,预估2024年部分单套装置产能在150万吨以内的装置将面临长停的压力。开新停旧将降低PTA产量增速,预估2024年PTA产量上升6.6%至6725万吨,预估2024年PTA过剩125-155万吨,PTA社会库存再创新高。

综上所述,预估2024年下游消费量增速放缓,PTA供应过剩,PTA社会库存新高。同时PTA行业开新停旧为主,老旧PTA产能占比下降,大型PTA新装置占比上升,将提升中国PTA行业的整体竞争力。

苏州绸都网络科技股份有限公司 版权所有@2004-2026 增值电信业务经营许可证:苏B2-20100323 网站备案号:苏B2-20090135

苏公网安备:32050902100442号|

苏公网安备:32050902100442号|

国家电子商务试点企业

国家电子商务试点企业 国家财政部重点扶持项目

国家财政部重点扶持项目 国家中小企业公共服务示范平台

国家中小企业公共服务示范平台 江苏省软件企业

江苏省软件企业