2021年,面对复杂多变的国内外形势和各种风险挑战,我国印染企业积极调整发展战略,印染布产量保持了良好增长态势,主要产品出口规模较疫情前进一步扩大,主要经济指标持续修复,企业盈利水平明显改善,行业表现出强大的发展韧性,实现了“十四五”良好开局。但也要看到,当前全球疫情仍未得到有效控制,大宗商品价格虽有回落但仍处于高位,纺织产业链供应链衔接仍不够顺畅,行业实现全面复苏的基础仍需进一步巩固。

生产形势保持良好

产量增速稳中加固

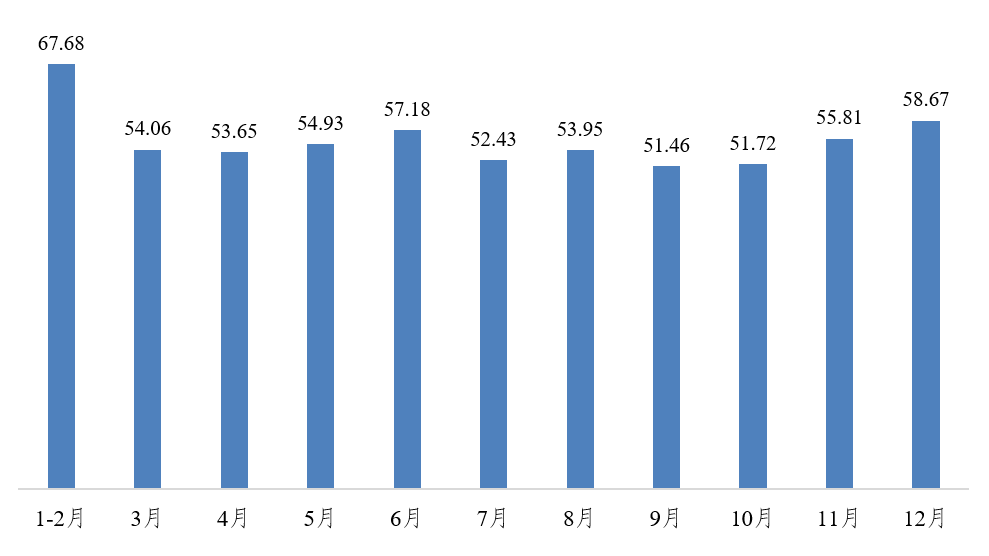

根据国家统计局数据,2021年1-12月,印染行业规模以上企业印染布产量605.81亿米,同比增长11.76%,两年平均增长6.15%,两年平均增速连续4个月走高。2021年,我国印染行业面临的发展环境仍然错综复杂,疫情、汛情、限电限产、原材料价格高涨等多重因素叠加,印染企业生产受到一定影响。但在消费市场逐步回暖、终端需求持续复苏的带动下,印染行业生产保持了良好增长态势,规模以上企业印染布当月产量均保持在50亿米以上,全年累计产量突破600亿米,创近十年最好水平。

图1 2021年规上企业印染布当月产量情况(亿米)

市场需求持续回暖

出口实现较快增长

根据中国海关HS8位码统计数据,2021年1-12月,印染八大类产品出口数量282.30亿米,同比增长22.11%,两年平均增长2.59%;出口金额287.43亿美元,同比增长28.83%,两年平均增长2.39%;出口平均单价1.02美元/米,同比增长5.50%,较2019年微跌0.39%。2021年,在国际市场需求回暖的拉动下,印染行业主要产品出口呈现“量价齐升”态势,出口规模超2019年同期水平;出口平均单价持续回升,年末较年初增长6.25%。我国印染产品的间接出口也呈现扩大趋势, 1-12月,我国累计完成服装及衣着附件出口1702.63亿美元,同比增长24%,两年平均增长7.7%,创2016年以来同期服装出口规模新高。

表1 2021年1-12月印染八大类产品出口情况

从出口市场来看,尼日利亚、越南、孟加拉国、印度尼西亚和巴西为我国印染八大类产品前五大出口市场,出口数量均在10亿米以上,同比增长率除越南外均超过20%,其中孟加拉国和印度尼西亚对我国印染八大类产品需求增长强劲,同比分别增长46.71%和49.40%,对我国印染产品出口增长的贡献率达到17.35%。传统市场中,对日本的出口已恢复至疫情前的水平,出口数量较2019年小幅增长1.10%;对美国的出口则延续近两年的下滑态势,2021年全年出口3.93亿米,同比下降19.52%,较2019年同期下降34.37%,这主要与近年来美国发起的中美贸易摩擦及2021年美国通过的涉疆法案禁止新疆产品进入美国市场有关。2021年,我国纯棉染色布、纯棉印花布、棉混纺染色布、棉混纺印花布、T/C印染布等五大类棉相关产品在美国的出口数量同比分别大幅减少50.05%、61.31%、28.66%、19.35%、56.06%。

表2 2021年印染八大类产品主要出口市场情况

运行质量稳步修复

产销衔接仍不顺畅

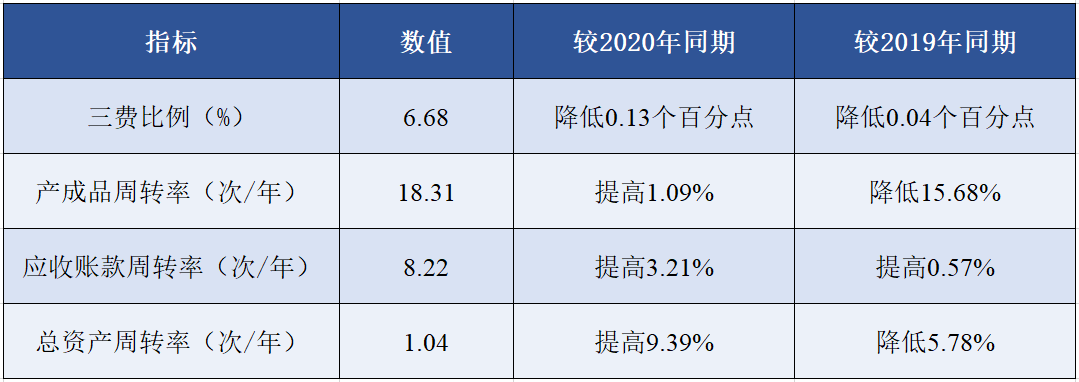

根据国家统计局数据,1-12月,印染行业规模以上企业三费比例6.68%,同比降低0.13个百分点,其中,棉印染企业为6.52%,化纤印染企业为7.86%;产成品周转率18.31次/年,同比提高1.09%;应收账款周转率8.22次/年,同比提高3.21%;总资产周转率1.04次/年,同比提高9.39%。

与2019年相比,2021年印染行业规模以上企业三费比例降低0.04个百分点,表明随着原材料价格的上涨,企业在费用成本控制方面更趋精细化,三费比例整体呈现下降态势;产成品周转率和总资产周转率分别降低15.68%和5.78%,应收账款周转率提高0.57%。2021年,随着全球消费需求的逐步释放,集装箱运输需求保持高位,多数出口型企业面临“一箱难求”的困境,国内外疫情的反复进一步阻碍了供需两侧的有效衔接,产品交货周期被迫延长。国家统计局数据显示,2021年1-12月印染行业规模以上企业存货达349.70亿元,同比增速逐月走高,全年累计同比增长12.78%,较2020年同期提高13.79个百分点。

表3 2021年1-12月规模以上印染企业主要运行质量指标

运行效益持续改善

盈利压力有所缓解

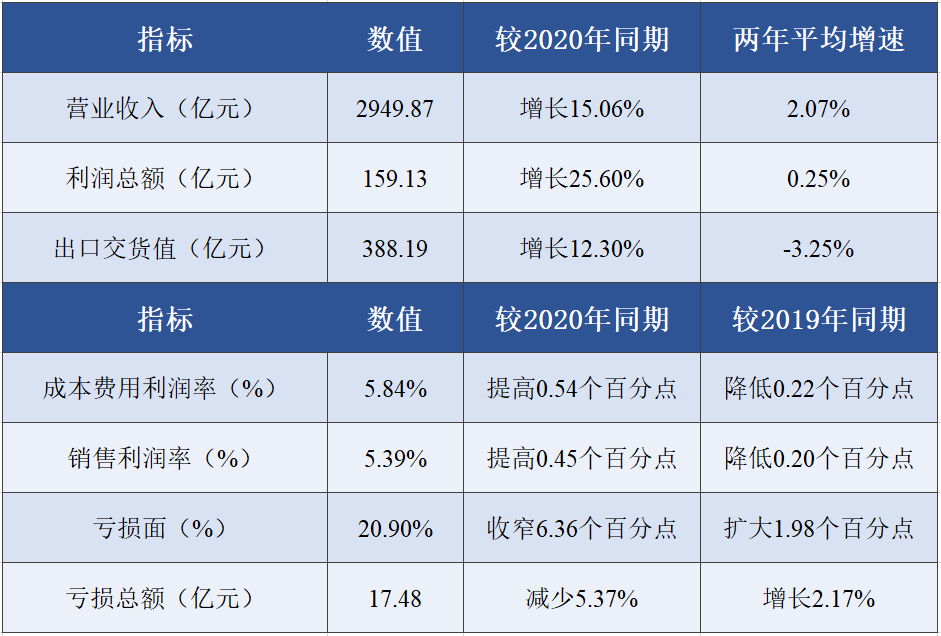

根据国家统计局数据,1-12月,全国1584家规模以上印染企业实现营业收入2949.87亿元,同比增长15.06%,两年平均增长2.07%;实现利润总额159.13亿元,同比增长25.60%,两年平均增长0.25%;成本费用利润率5.84%,同比提高0.54个百分点;销售利润率5.39%,同比提高0.45个百分点;亏损企业户数331户,亏损面20.90%,同比收窄6.36个百分点;亏损企业亏损总额17.48亿元,同比减少5.37%;完成出口交货值388.19亿元,同比增长12.30%,两年平均下降3.25%。但与2019年同期相比,规模以上印染企业成本费用利润率降低0.22个百分点,销售利润率降低0.20个百分点,亏损面扩大1.98个百分点,亏损总额增长2.17%,见表4。

表4 2021年1-12月规模以上印染企业主要运行效益指标

2021年以来,原材料价格持续高位波动,叠加国际物流不畅、货运价格高企等因素,印染企业经营成本明显增加。根据国家统计局数据,2021年,印染行业规模以上企业成本费用总额同比增长14.01%,成本的上升使得企业在盈利端承受较大压力。随着国家“六稳”“六保”工作扎实推进和一系列保民生、促消费、扩内需政策组合的持续发力,印染行业主要经济指标逐步改善,企业盈利能力不断提升,1-12月规模以上印染企业营业收入两年平均增速较上半年、前三季度分别提高2.80和1.15个百分点,利润总额两年平均增速首次实现正增长,销售利润率较上半年和前三季度分别提高1.53和1.16个百分点。

展望2022年,印染行业经济运行仍具备稳中向好的条件和基础,但稳定发展面临的不确定性依然较多。一方面,我国经济发展韧性强、潜力大,经济长期向好的基本面没有变,随着中央“稳字当头、稳中求进”经济工作方针的确定,国家层面将积极推出一系列有利于经济稳定的政策,市场主体活力也将得到持续激发。同时,世界经济也有望保持在复苏轨道上逐步向好,这为纺织印染行业市场需求改善提供动力。但另一方面,全球新冠疫情仍在持续演变,欧美等发达国家通胀率高企成为世界经济复苏的重要阻碍,发达经济体货币政策收紧预期升温,将对市场消费能力及消费信心形成负面制约。此外,原材料价格仍在高位波动,经营成本上升及价格向下游传导困难对印染企业盈利增长造成压力,企业发展信心仍待稳固。

备注:两年平均增速是指以2019年相应同期数为基数,采用几何平均的方法计算的增速

苏州绸都网络科技股份有限公司 版权所有@2004-2026 增值电信业务经营许可证:苏B2-20100323 网站备案号:苏B2-20090135

苏公网安备:32050902100442号|

苏公网安备:32050902100442号|

国家电子商务试点企业

国家电子商务试点企业 国家财政部重点扶持项目

国家财政部重点扶持项目 国家中小企业公共服务示范平台

国家中小企业公共服务示范平台 江苏省软件企业

江苏省软件企业