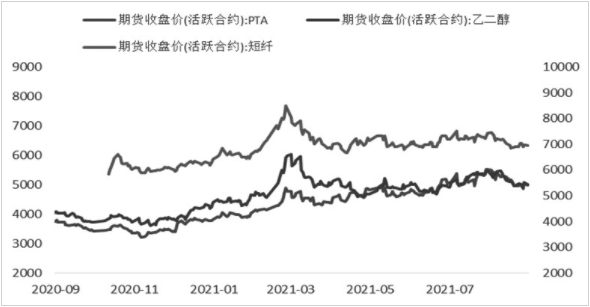

三季度以来,聚酯产业链价格先扬后抑,目前处于高位回落走势。7月,聚酯原料PTA、MEG涨幅居前,下游短纤相对跟涨有限;8月,聚酯价格纷纷回落,PTA、MEG跌幅居前,短纤表现相对抗跌。成本端,原油整体重心下移,WTI原油创近六年高点后趋于走弱;乙二醇煤端成本相对偏强,成本驱动下价格前期涨幅可观。而下游短纤现金流仍持续亏损,工厂减产下利润存修复动能。整体来看,聚酯产业利润有望进行重新分配,把握做空PTA、MEG,做多短纤的产业套利机会。

高加工费难维持

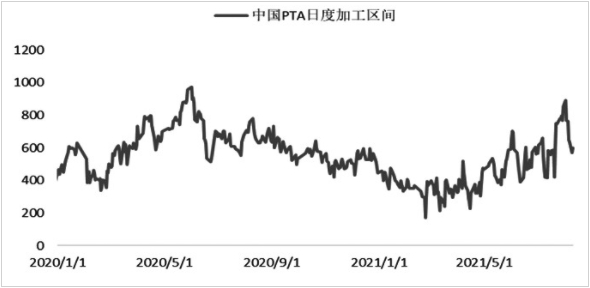

二三季度以来,聚酯市场经历了天气炒作、台风封港等多重突发因素。聚酯原料价格也经历过山车,走出倒U型走势。伴随着原油价格的高位走弱,叠加PTA、乙二醇供应端产能释放,近期聚酯价格维持偏弱行情。从产业加工费来看,近期PTA加工差回落至600元/吨附近,此前一度上冲到800元/吨。从历史平均水平来看,PTA加工费维持在400元/吨附近较为合理,高加工费在一定程度上吸引了卖空套保盘的参与。同时,原油价格或呈现宽幅振荡走势,成本支撑和消息面干扰逐步减弱,PTA远月合约价格向上动能略显不足。

MEG回落压力较大

2020—2021年仍然是我国乙二醇产能集中投放周期。2020年国内MEG新增产能465万吨,预计2021年新增产能将达到690万吨;截至2021年8月,MEG总产能已增至1969万吨,其中煤制MEG产能在725万吨左右。8月国内重启装置多于检修,整体供应增量有限。从供需节奏来看,8月乙二醇市场维持小幅累库状态,9—10月乙二醇供应增加预期依然较高,远月合约压力将逐步回归。

图为PTA加工费走势(元/吨)

三季度以来,乙二醇市场经历了检修计划增加以及新装置投产推迟,叠加台风造成华东港口封港,海外到货延迟干扰,三季度乙二醇累库预期减弱。同时,由于煤炭价格再度上涨,乙二醇张家港现货价格在7月下旬一度上涨至5600元/吨,直到8月才大幅回落。9月,随着古雷新装置的量产,国内供应将出现明显上升,预计9月乙二醇累库7万—8万吨,MEG价格压力明显。

产业利润有望重新分配

2021年我国纺织、服装行业预计保持温和复苏,国内对三四季度纺织、服装消费预期相对乐观,全年总量增速预计在11%左右,下半年需求环比增速预计在7%—8%。对于纺织服装出口,仍有望受益于海外需求改善,预计出口环比增幅在17%左右。

图为聚酯产业链价格走势(元/吨)

目前,聚酯行业逐渐进入金九银十传统需求旺季,当前聚酯整体利润仍处于盈亏线以下,虽然长丝利润已经修复,但短纤依然是亏损状态。7月聚酯原料价格偏强,短纤现金流持续走弱,现货现金流降至-150元/吨。现金流持续亏损,部分工厂已增加检修计划或延期重启,短纤四季度之前供需面压力并不大,需求刺激下,利润存在扩张动力。

8月下旬,聚酯开工率方面,聚酯大厂已经开始联合减产。目前四大聚酯工厂设计产能2000万吨,减产20%左右,开工率影响5%左右,预计开工率下调至86%附近。聚酯开工下滑,叠加旺季需求预期,聚酯产品价格有望出现回升。

因此,从整个聚酯产业来看,四季度产业链利润有望出现重新分配。在原油宽幅振荡格局下,上游聚酯原料PTA、MEG成本支撑减弱,聚酯原料价格重心下移,叠加三季度末下游旺季需求预期,聚酯产品长丝、短纤价格重心有望抬升,产业利润或由上游向下游进行传导。

苏州绸都网络科技股份有限公司 版权所有@2004-2026 增值电信业务经营许可证:苏B2-20100323 网站备案号:苏B2-20090135

苏公网安备:32050902100442号|

苏公网安备:32050902100442号|

国家电子商务试点企业

国家电子商务试点企业 国家财政部重点扶持项目

国家财政部重点扶持项目 国家中小企业公共服务示范平台

国家中小企业公共服务示范平台 江苏省软件企业

江苏省软件企业