凭借市场和劳动力成本优势,中国、印度和东南亚地区承接着世界化纤产业的转移。目前,全球产能主要分布在我国、印度、东盟、韩国和西欧。受下游化纤贸易集散地和主要原材料供应商的分布影响,我国化纤产能主要分布在浙江省、江苏省和福建省,行业区域性特征较为明显。

经过40年的发展,我国化纤行业实现了从无到有、从小到大、从大到强的发展历程。2020年我国产量超6,000万吨,占全球总消费量的70%;上游原料 PX、PTA 和乙二醇国内消费量约占全球消费量的60%。我国成为了全球范围内名副其实的化纤行业生产强国,目前形成了以内销为主、合成纤维为主流产品的市场格局。化纤产业规模效应十分明显,所以千亿级大玩家形成寡头局面,不仅掌握着较高的议价权,还引导着各类主要化纤的发展。

涤纶占化纤八成产量

未来景气看长丝

2020年涤纶产量近五千万吨,占化纤产量八成,但增速仅为3.9%,且长期处于位数增速,所以大规模低增速并有资本饥渴症的涤纶纤维产业的未来还需看下游是否能够支持增长。未来增长主要依靠长丝,涤纶长丝的进入壁垒偏低,对下游议价能力弱,以一座30万吨长丝厂为例,12亿左右的初始投资,配置400个工人,即可形成一个年收入2亿元的中型企业,一般10~15年可以收回投资。另外,长丝生产的直接人工成本占比持续低于2%,不存在刘易斯拐点后人工成本上升的剧烈冲击,产业链将长期留在国内。

涤纶长丝市场集中度高

诞生多个百亿级大玩家

归根结底,涤纶长丝企业的核心竞争力在基于规模效应的原材料成本优势、物流费率、优质客户粘性。目前涤纶长丝一般为两类企业,一类是全产业链布局的一体化企业,代表企业荣盛石化、恒逸石化、恒力石化;另一类是基于区域性原材料成本优势深耕化纤中下游的企业,代表企业有桐昆股份、新凤鸣、恒力石化。上述五家企业合计市值近5,000亿元,产量CR 5超五成,未来产业的发展看龙头。

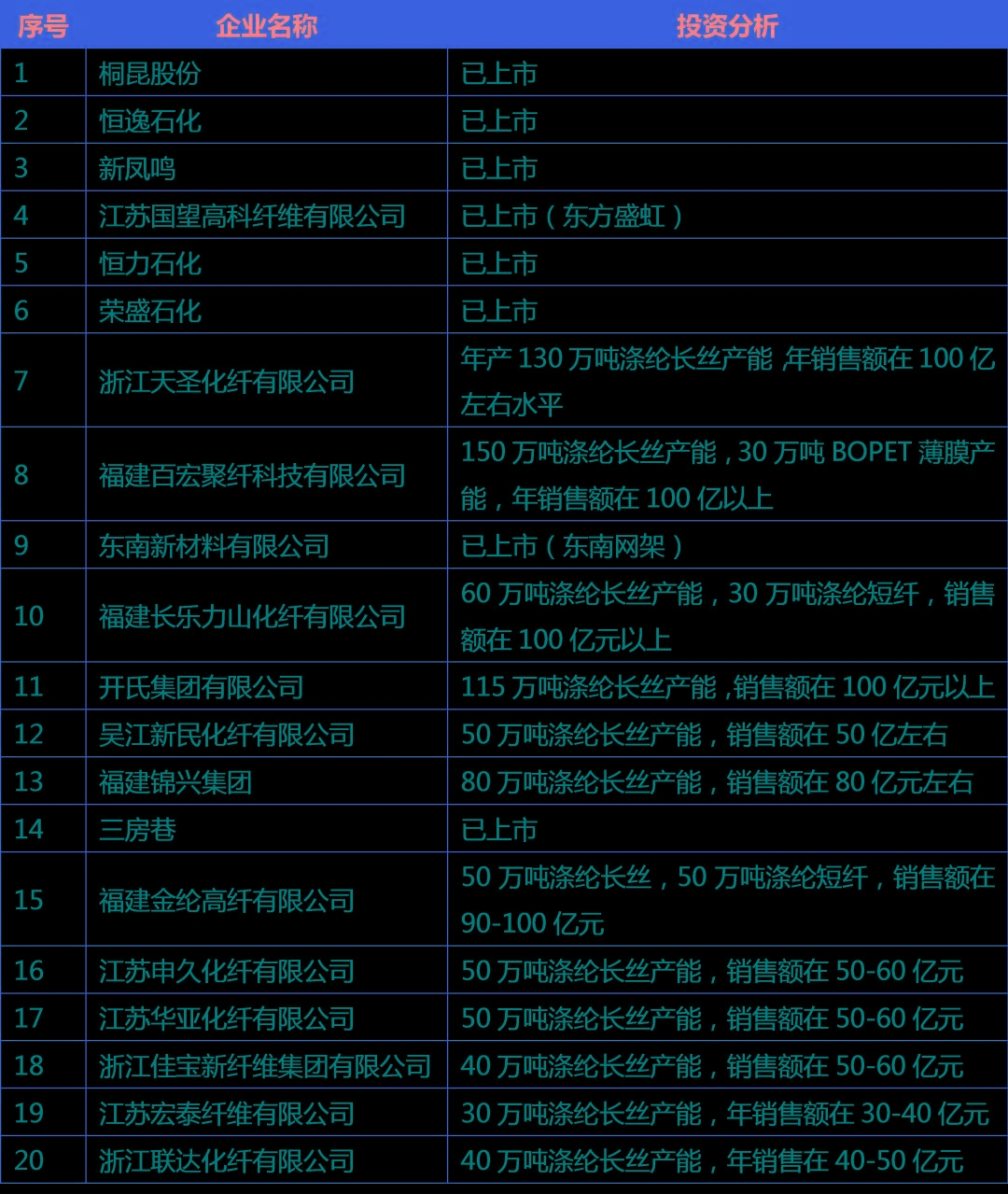

国内涤纶产能TOP 20企业:

涤纶产品价格相对便宜,各企业之间运营的差异性更多在产业链的全面覆盖与成本管控环节,但产品整体相对同质化。从投资的角度,更看重项目的综合竞争力、核心产品相对差异化、成本控制能力等。未来涤纶长丝的增长在于产量扩张和下游市场需求回暖,2021恒逸石化、桐昆股份、和新凤鸣2021年预计共投产250万吨长丝产能,预计为行业增速增加1pct;下游市场的增长确定性,随着龙头公司一季度财报公布,稳步增长态势明显,带动涤纶长丝需求增加。

龙头企业会越做越大

国内化纤形成庞大的市场地域趋势

化纤整体的趋势,我们认为未来大玩家会持续收益,且依靠并购整合和创新研发,市值再创新高,因为通用型材料往往善长跑者胜。近十年来,中国纺织服装行业供需两侧同时处于红利消退后洗牌变革环境中。

机遇与挑战下,中国涌现了一批具备竞争优势的龙头企业,在去年疫情考验下国际竞争力初步显现,未来在“内循环”与“双循环”新格局趋势下,优秀龙头企业的长期成长空间。化纤行业固有的特点在于具有大量的资本需求和周期性明显,龙头企业无论是本身资本积累还是上市后融资渠道扩充,都能更好地满足攻城略地的需求;而产业集群地往往地方性政策充足,龙头企业不仅能充分享受政策优惠完成新建产能爬坡,还能得到各方支持完成地方企业兼并重组。

一体化和全球化趋势也愈发明显,即使主要纤维在全球占比较高,但未来仍会因生物替代和技术提升,通过垂直整合和一站式服务加大一体化纵深,并积极寻求海外市场和技术合作。叠加优秀管理输出、成熟产能升级、自动化和精益生产构建,形成资金充裕+产能高效+技术成熟的良好基本盘。此外,化纤企业也呈现大型企业做强做大,中小型企业向专业化、精细化和特色化发展的趋势。随着中国制造的“国潮风”风靡,也会呈现下游需求稳健增长,和东部高端产品、西部天然纤维、中部庞大市场的地域趋势。

苏州绸都网络科技股份有限公司 版权所有@2004-2026 增值电信业务经营许可证:苏B2-20100323 网站备案号:苏B2-20090135

苏公网安备:32050902100442号|

苏公网安备:32050902100442号|

国家电子商务试点企业

国家电子商务试点企业 国家财政部重点扶持项目

国家财政部重点扶持项目 国家中小企业公共服务示范平台

国家中小企业公共服务示范平台 江苏省软件企业

江苏省软件企业