大多数美国人并不知道美国页岩油行业只是一个“庞氏”骗局,因为主流媒体并没有揭露这个骗局。然而,这也不能完全指责这些主流媒体,因为页岩能源行业利用高新技术术语,向公众和投资者很好地隐瞒了其财务困境。

被忽略的事实

先锋自然资源公司在2018年二季度财报的新闻稿中是这么表述的:本公司在2018年二季度投入生产了38口3.0版本完井,另外在本季度投入生产了29口3.0+版本完井,与3.0版本完井相比,3.0+版本完井的强度更高。2017年全年和2018年上半年投入的65口3.0+版本完井的产量优于附近强度较低的完井的产量。基于迄今为止高强度完井开发成功,本公司将在2018年下半年增加大约60口3.0+版本完井。

先锋自然资源公司上面公布的信息表面上看是技术性描述,其实质却是是财务性描述。每当页岩界使用“3.0+版本完井”这样的科技术语来描述页岩井时,这通常意味着“更多技术”相当于“更多钱”。随着页岩工业从30口到60口再到70口阶段压裂井的增加,通常意味着需要大量的管道、水、砂、压裂化学制品,当然这都需要钱。

大多数投资者和公众对于生产页岩油所需的惊人成本一无所知,因为他们被“技术奇迹”迷住了,然而他们往往忽略了一个简单的问题:回报与收入是否成正比。

当然,页岩行业并不介意使用更多的资金,只要有人为这些资金买单。

令人清醒的统计数据

在石油行业工作了40年的资深人士Mike Shellman最近发表了一篇文章,提供了一些关于页岩油行业的令人清醒的统计数据,文中写道,经过对政府公共债务和私人债务的相关资料、新闻稿等大量资料的研究,预估美国上游页岩油的总债务在2850亿至3000亿美元之间。另一份来自Kallanish Energy Consultants的报道显示,到2023年,美国有长达240亿美元的长期E&P债务到期,这其中至少有90%以上与页岩油开发有关。值得注意的是,这是到期的债务而非总债务。

到2019年年底,美国LTO行业每年将支付超过200亿美元的长期债务利息。如此一来,美国的页岩油商将不得不生产超过150万桶/日页岩油才能支付这笔债务的利息。

对于美国页岩油行业来说,为了偿还债务,就必须生产90亿桶石油。而迄今为止,美国页岩油工业总共生产了约100亿桶石油。此外,为了到2019年年底偿还债务,页岩油工业必须出售其石油产量的四分之一(每天150万桶)。根据EIA的统计,页岩油(致密油)的总产量现在是620万桶/天。

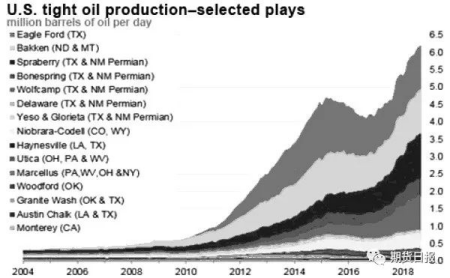

图为铁日美国致密油产量

页岩油产量主要来自三个油田和地区,分别是鹰福特、巴肯和二叠纪。这三个油田和地区的页岩油产量为520万—620万桶/日。

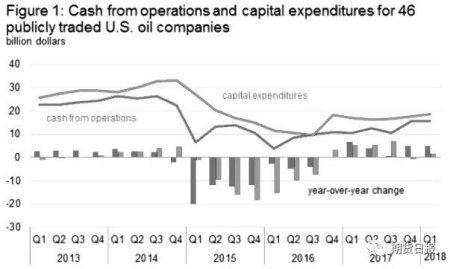

不幸的是,页岩油行业面临的现状是:债务高企、自由现金流一直为负。EIA最近公布了46家美国国内公共石油生产商的经营现金与资本支出之比。

图为美国46家国内公共石油公司经营现金与资本支出对比

我们看到资本支出仍然高于运营现金。所以,如果油价超过100美元/桶(2013—2014年)或低于70美元/桶(2017—2018年),页岩油行业就会收不抵支。但是对于页岩能源公司来说,这并不是问题,他们可以通过出售资产、发行股票和增加债务等渠道,补充其不足的现金流,从而为公司运营提供资金。

受困于负自由现金流的生产企业

在实践中,位于二叠纪油田的先锋资源公司就是一个很好的例子。虽然大多数公司通过债务筹集资金,但先锋自然资源公司决定通过增发股票来筹集资金。先锋自然资源公司的股票从2010年的1.15亿股增加到2017年的1.7亿股。从2011年到2016年,先锋自然资源公司总共发行了54亿美元的新股。

图为先锋自然资源公司股份增发情况

在先锋自然资源公司通过发行超过50亿美元的股票来筹集资金,发展生产无利可图的页岩油气时,大陆资源公司在同一时期发行了超过50亿美元的公司债券。这些都具有“庞氏金融”的特征。页岩行业在欺骗股东和债务投资者方面颇具创造性。

先锋资源公司投入了大量资本,但是生产成果并不理想。

为了能够理解美国页岩行业的发展现况,我们必须从公开的新闻稿的“技术术语”的字里行间,读出它的言外之意。如上所述,先锋自然资源公司表示,它将在2018年下半年增加更多的“高科技”3.0+版本的完井,理由是新技术的产量优于旧技术。但是我们将先锋公司页岩油产量的增加与其相应的资本支出相比较的话,就会发现存在着严重的问题。

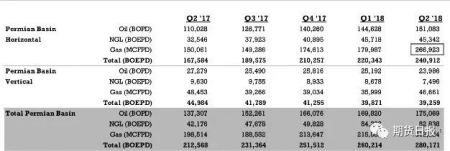

首先,让我们分析下先锋自然资源公司在2018年9月的投资者发布会上公开的产量相关数据。

图为先锋资源公司公布的产量

可以看到,相比于2017年三、四季度,页岩油在2018年一、二季度的产量增速显著下滑。此外,先锋自然资源公司的页岩气产量在2018年二季度激增了将近50%,而页岩油产量仅增长了5%。页岩气产量在一个季度内跃升了如此之多是一个非常危险的信号。

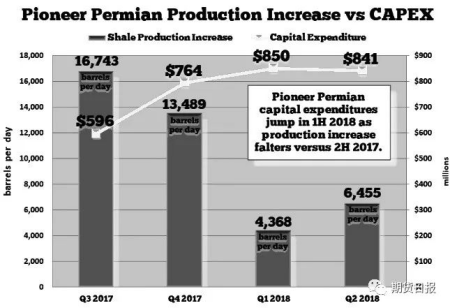

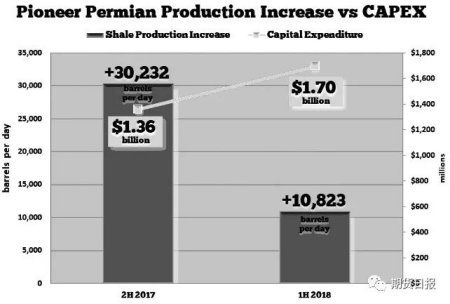

其次,通过先锋自然资源公司页岩油季度产量增加值和资本支出的比较,我们发现结果并不令人满意。

图为先锋资源公司产量增加值与资本支出对比

为了简化图表中的数字,我做了如下图形:

先锋自然资源公司在2017年下半年耗费13.6亿美元的资本支出,使页岩油产量增加了30232桶/天,而2018上半年耗费17亿美元的资本支出,产量只增加了10832桶/天。这表明与前一期相比,资本支出超过3.4亿美元而页岩油的产量增速却减少了三分之二。投入与产出的不相匹配是一个非常严重的问题。

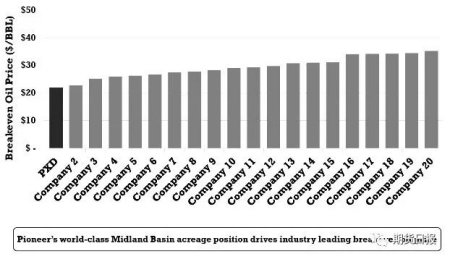

最后,当先锋自然资源公司自豪地宣布他是同行业中生产成本最低的页岩生产商时,企业却依然受困于负自由现金流。

图为北美页岩油公司盈亏平衡变化

先锋自然资源公司将其盈亏平衡点的油价设定为22美元/桶左右,但与此同时,与从经营中获得的现金相比,资本支出却多增加了1.32亿美元,这是非常可笑的。

投资者需要理解“石油盈亏平衡成本”不包括资本支出。根据先锋自然资源公司2018年二季度新闻发布稿,该公司计划在2018的资本支出上花费34亿美元。资本支出的大部分用于钻井和完成水平页岩完井。先锋自然资源公司在2018年上半年新投入130口完井,在资本支出上投入17亿美元,而在2017年上半年投入125口完井,资本支出为13.6亿美元。先锋自然资源公司开发每口水平页岩井约需花费900万美元,因此,130口完井的成本接近12亿美元。

然而,值得注意的是,先锋自然资源公司在2017年增加了125口井,产量增加了3万桶,而2018年上半年增加了130口井,却只增加1万桶的页岩油产量。那么,先锋公司如何解释在2018年上半年再增加5口完井(130口对125口)而产量增加只有前期的三分之一的事实呢?

总结

总之,美国页岩油行业仍然处在高投入、低产出的困境中。当能源行业在2015和2016年被超低油价所吞噬时,能源公司可能已经享受到了更低的成本。当股市最终破裂时,能源和大宗商品价格也会随之下降。油价下跌将对页岩工业造成严重损害,因为通过出售资产、发行股票和增加债务来继续投入生产无利可图的页岩油繁荣终将崩溃。

苏州绸都网络科技股份有限公司 版权所有@2004-2024 增值电信业务经营许可证:苏B2-20100323 网站备案号:苏B2-20090135

苏公网安备:32050902100442号|

苏公网安备:32050902100442号|

国家电子商务试点企业

国家电子商务试点企业 国家财政部重点扶持项目

国家财政部重点扶持项目 国家中小企业公共服务示范平台

国家中小企业公共服务示范平台 江苏省软件企业

江苏省软件企业